Приложения для инвестиций: 6-ка лучших на российском рынке

Содержание:

- Как составлялся рейтинг

- Топ-7 приложений для инвестиций

- 5 советов начинающему инвестору

- Приложения для осознанного потребления

- Для учета бюджета

- Программы для инвестирования

- Зачем инвестору вести учет активов

- Каналы ᐉ В телеграмм для высокодоходных инвестиций в 2021 году

- Webull

- Приложения для онлайн-страхования

- Самые популярные сервисы для инвестиций

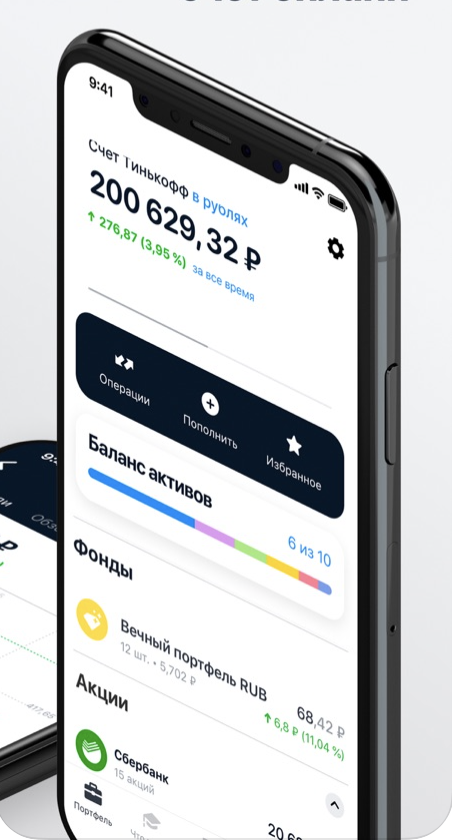

- Тинькофф Инвестиции

- Создание инвестиционного портфеля

- Для анализа российских компаний

- Заключение

Как составлялся рейтинг

В исследовании принимали участие банки из топ-11 по объёму вкладов физических лиц на ноябрь 2020 года, которые предлагают инвестиционные продукты через мобильный банк. Также изучались брокеры из топ-10 по числу активных клиентов в ноябре 2020 года, чьи приложения позволяют с помощью брокерского счёта и ИИС самостоятельно торговать на биржах. Каждый банк и брокер получал оценку по 100-балльной шкале.

Вот какие критерии оценивали аналитики:

-

насколько удобно стать их клиентом;

-

какие можно оформить продукты;

-

удобно ли найти и выбрать продукт;

-

насколько понятно представлена информация о продукте;

-

есть ли возможность получить консультацию;

-

есть ли возможность сменить тариф в приложении;

-

есть ли возможность получить справку;

-

другие опции.

Топ-7 приложений для инвестиций

1. Тинькофф Инвестиции

Можно открыть и брокерский счет, и ИИС — чтобы получить налоговый вычет за инвестиции. Есть разные пакеты, в зависимости от суммы, которую хотите вложить. Для тех, кто инвестирует до 116 тыс. руб., есть пакет «Инвестор» с бесплатным обслуживанием. Среди выгодных предложений — акции Tesla Motors с доходностью в 263% за полгода и «вечный» портфель в долларах с 7% годовых и нулевой комиссией на торговлю. Пользователям доступен финансовый блог с аналитикой, простыми рекомендациями и наглядными кейсами. Мгновенный вывод средств на личный счет.

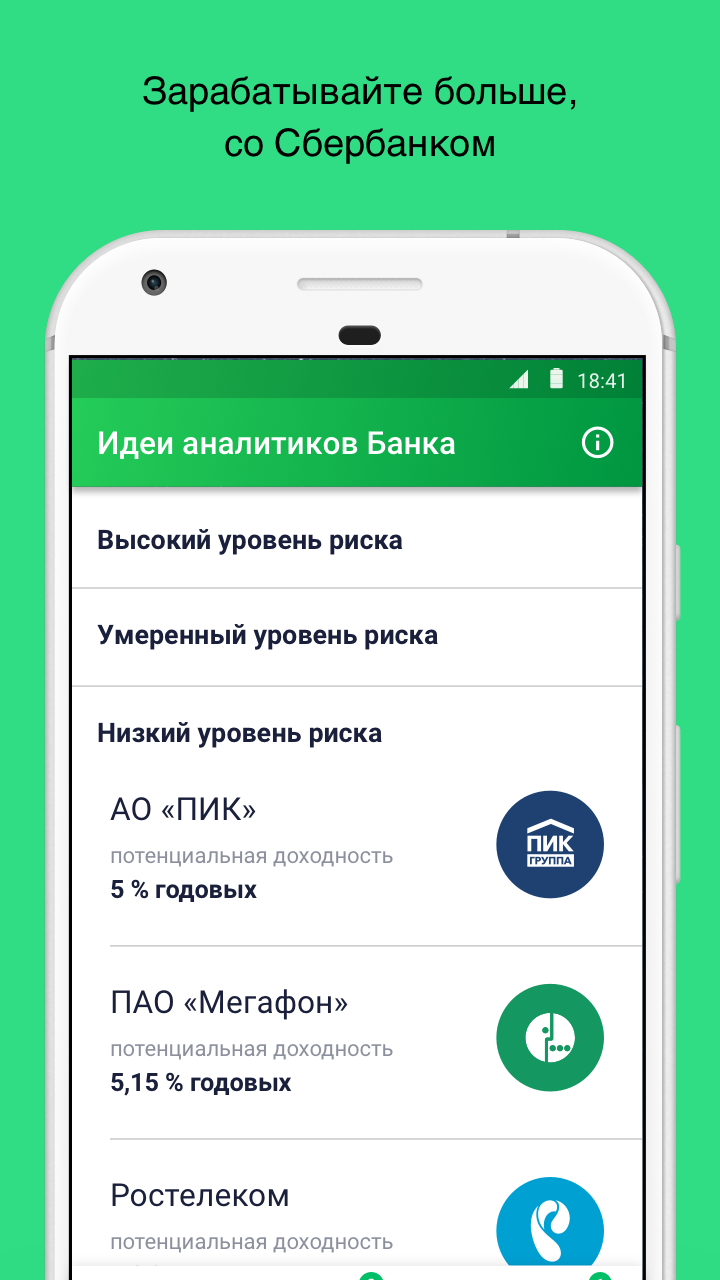

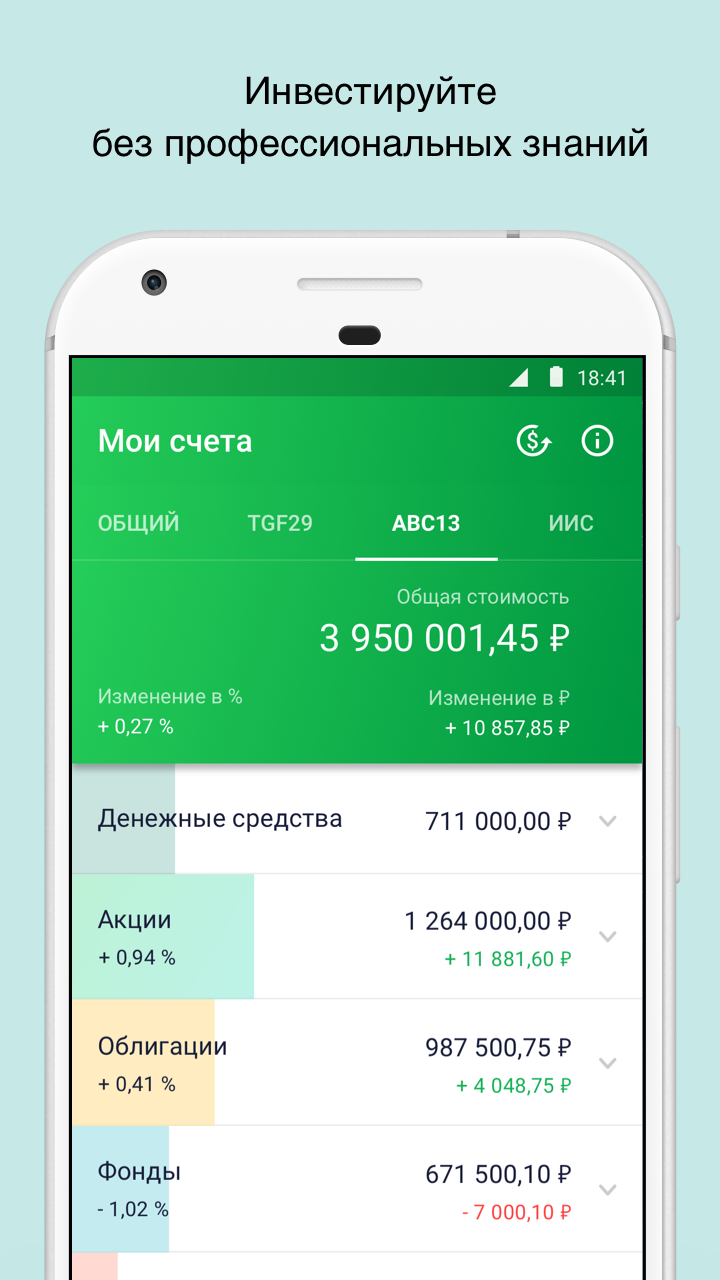

2. Сбербанк Инвестор

Доходность — от 8% по консервативным активам (с минимальным риском). Есть аналитика, которая поможет при выборе и отслеживании доходности и целый информационный портал об инвестициях. Для самостоятельного подбора доступны гособлигации, акции, обращающиеся на Московской бирже, валюта по выгодному биржевому курсу, драгоценные металлы, ценные бумаги в иностранной валюте. Для торговли доступен только российский рынок. Можно переводить дивиденды между счетами в разных валютах, чтобы дополнительно зарабатывать на разнице курсов. Доступен бесплатный демо-доступ на 30 дней.

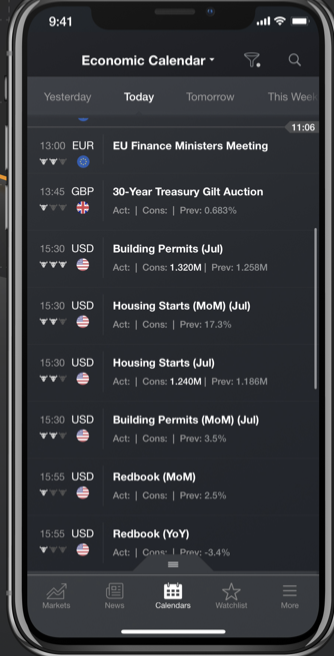

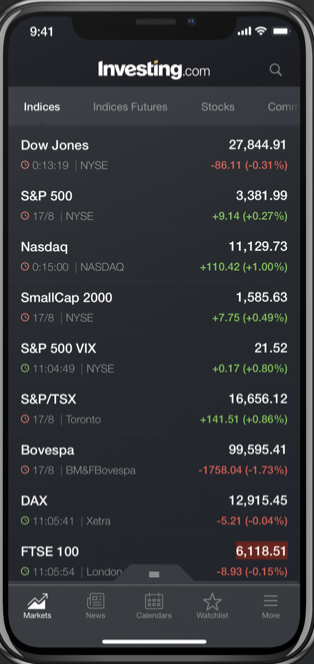

3. Investing.com

Американский сервис с богатым выбором ежедневной аналитики, кейсов и рекомендаций. Можно инвестировать как в местные, так и в глобальные рынки. Есть экономический календарь, который обновляется в режиме онлайн и показывает все изменения на рынке. Можно настроить ленту и аналитику под себя и свой портфель.

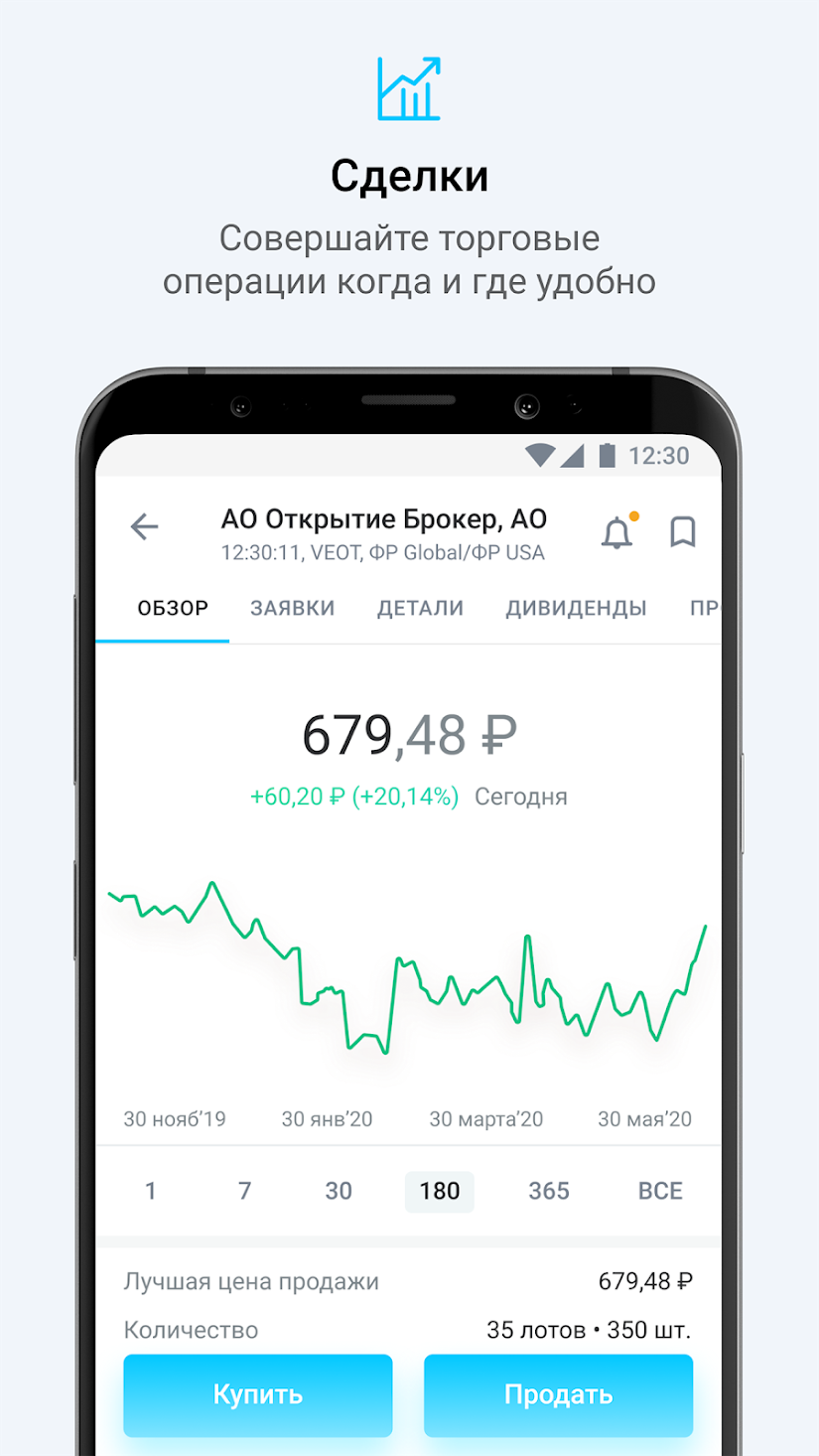

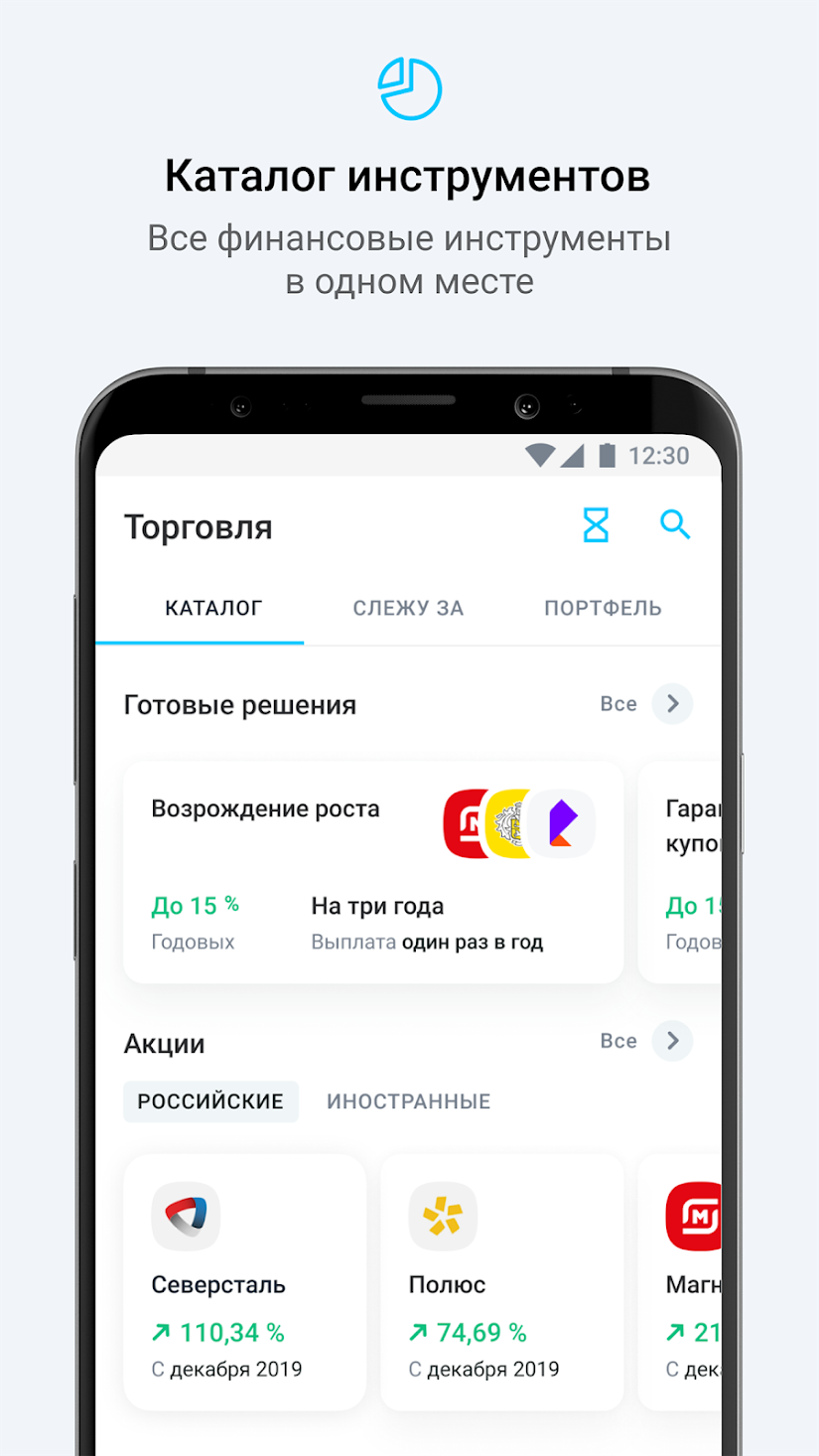

4. Открытие Брокер Инвестиции

В приложении можно собрать портфель самому или выбрать готовые решения от аналитиков сервиса. Минимальная сумма — 5 тыс. руб., срок — до трех лет, доходность по ПИФам (паевым инвестфондам) — до 24%. Есть инструменты для аналитики и подробные кейсы с примерами. Можно подключить дополнительный сервис, чтобы торговать на бирже по советам экспертов.

5. ВТБ Мои инвестиции

В приложении есть пять готовых инвестиционных портфелей с доходностью от 15 до 59%. Туда входят акции российских компаний, гособлигации, а также биржевые фонды. Можно собрать портфель самостоятельно: из акций, облигаций, фьючерсов, опционов и валюты по биржевым ценам. Также есть ежедневная лента новостей и аналитика по рынкам и робот-помощник, который помогает подобрать портфель.

6. Альфа-директ

Есть разные варианты готовых портфелей и активов для самостоятельного подбора. Торговый робот анализирует биржевые данные и советует, когда лучше покупать или продавать конкретные активы. Начинающие инвесторы могут пройти бесплатное обучение. Быстрый вывод средств на карту Альфа-банка.

7. БКС Мой брокер

Инвестировать можно от 1 000 руб., годовая доходность — до 24%, в рамках готового портфеля или подобранного самостоятельно. Есть подробная аналитика по каждому из портфелей: можно спрогнозировать прибыль за определенный срок. Есть бесплатный демо-счет и разные тарифы по ежемесячному обороту. Начать можно с пакета «Инвестор» с оборотом до 500 тыс. руб. в месяц за 0,1% комиссии.

5 советов начинающему инвестору

Каждый из них основан на моем личном опыте:

Принимайте все решения на свежую голову. Поскольку инвестиции — процесс долгий, последствия ошибок будут видны далеко не сразу. Будучи уставшим, пьяным или в еще каком-нибудь непонятном состоянии сложно хорошо все продумать — решения будут поспешными или вообще неадекватными. Инвестору спешить некуда: найдите время на выходных, посидите за графиками, взвесьте все за и против — и принимайте обоснованные решения о своих вложениях.

Готовьте план действий заранее. Получать прибыль от инвестиций приятно, но иногда все идет наперекосяк и вы теряете деньги. В этой ситуации легко поддаться панике и поспешно продать хорошие активы, которые через несколько месяцев снова растут в цене

Важно быть готовым к любой ситуации: большому росту цен, малому росту цен, малому падению цен, большому падению цен, падению метеорита, зомбиапокалипсису… и иметь план для каждой из них.

Не ждите быстрой прибыли от инвестиций. Здесь как никогда уместна поговорка «тише едешь — дальше будешь»

Инвестиции — это не спринт, а марафон, результаты которого будут видны спустя годы. Не зря одна из самых популярных стратегий инвестирования — «купил и забыл». Она действительно работает, некоторые из моих лучших вложений просто несколько лет лежали без изменений и собирали прибыль.

Будьте в курсе событий. Вложения лучше лишний раз не трогать, но в курсе экономических новостей стоит быть постоянно. Так вы не пропустите смену рыночных трендов и новые инвестиционные идеи. В идеале стоит подписаться на несколько Телеграм- и Ютуб-каналов по вашим направлениям инвестирования. Ну и не забудьте про Блог Вебинвестора — реальный опыт инвестирования это ценная информация. Также подпишитесь на другие подобные блоги, лишним не будет.

Принимайте решения самостоятельно. Изучать мнения экспертов и аналитиков полезно, но когда дело касается ваших личных инвестиций, ответственность несете именно вы. Поэтому никогда не полагайтесь на чужое мнение, а формируйте свое на основе доступной информации. Даже если вы ошибетесь, это станет полезным уроком и ваши инвестиции в будущем будут более продуманными и прибыльными. Я стараюсь каждый год делать разбор ошибок и это реально помогает улучшить результаты в инвестировании.

Подводя итог, самое главное — не спешить при принятии решений об инвестировании и анализировать свои ошибки. Чего и вам желаю!

Спасибо всем, кто прочитал эту статью полностью, думаю это было непросто 🙂 Изначально план предполагал еще пару разделов текста, но решил оставить только самое важное. Надеюсь, вам стало понятнее, как стать инвестором в 2021 году и с чего стоит начинать

Желаю вам больших успехов в инвестировании!

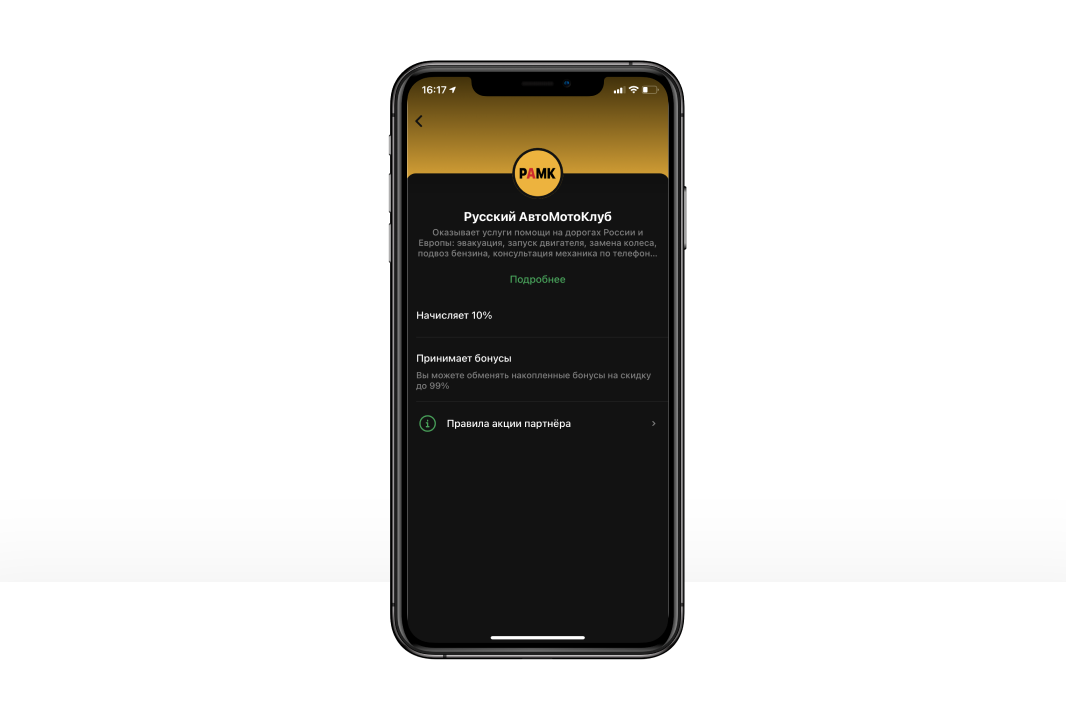

Приложения для осознанного потребления

Представленные приложения также выбраны на основе исследование Mobile Banking Rank 2020.

️ Получить понятную выгоду от покупки. На витринах продвинутых банков представлены товары и услуги с конкретной стоимостью и подробными условиями предложения.

Пример: «Сбербанк.Онлайн». Приложение знакомит покупателей со своими партнерами и подробно объясняет, как они могут воспользоваться их предложениями, какие условия надо соблюсти и какие выгоды они получат после покупки.

Детальная информация о выгодном предложении в «Сбербанк.Онлайн»

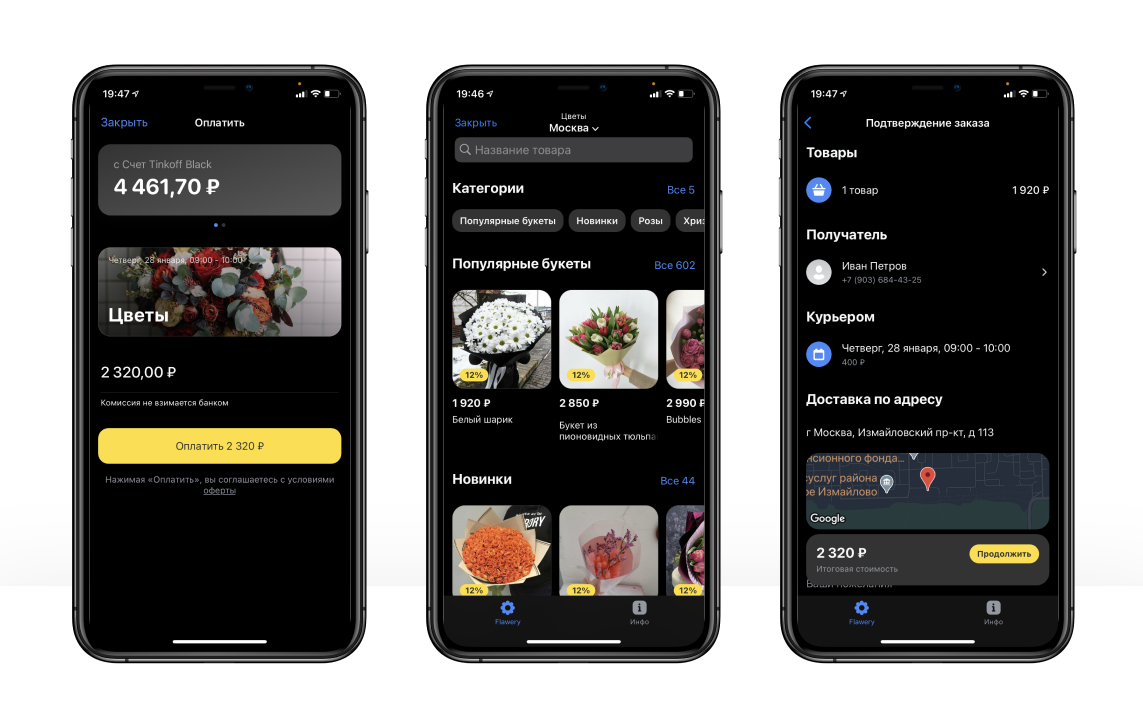

Бесшовно приобрести услугу.

Пример: приложение Тинькофф Банка, в котором можно выбрать товар, тут же оплатить его картой банка и указать адрес доставки — все в едином интерфейсе. «Это повышает удобство и влияет на лояльность клиента, мотивируя использовать сервис для покупки других продуктов и услуг», — пояснила руководитель команды исследователей Markswebb Виктория Нагорных.

Процесс покупки в одном окне у Тинькофф Банка

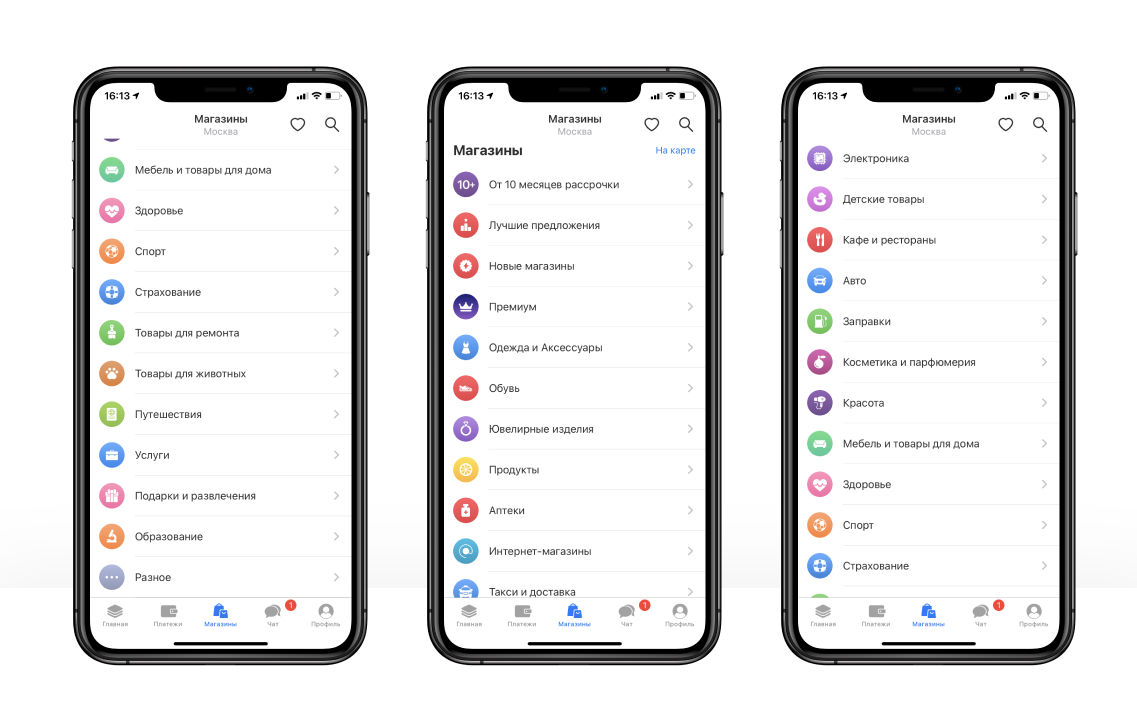

Выбрать большое количество товаров и услуг.

Пример: приложение Совкомбанка, который выпускает карту рассрочки «Халва». На данный момент в нем представлен самый широкий набор товаров и услуг.

Выбор товаров и услуг в приложении Совкомбанка

Для учета бюджета

Сервис drebedengi.ru насчитывает 220 тыс. пользователей. Он также является сервисом общей направленности и предлагает помощь в построении бюджета, учете накоплений, планировании денежных операций. Недостаток – только 2 опции: ограниченная бесплатная и премиум за 599 руб. в год. При этом пакет Free не предназначен для коммерческих целей и может пригодиться только для семейных финансов, т. е., данный сервис – не для инвесторов.

Помимо названных на рынке сегодня существуют десятки десктопных и мобильных сервисов, среди которых можно выделить популярные: Coinkeeper, Budget, Кeepsoft, Savecash.me, Moneytracker, AceMoney, Toshl и др. Подобные сервисы, несмотря на отсутствие интеграции с брокерскими счетами, все равно полезны.

Программы для инвестирования

Для некоторых задач вышеyпомянyтые сервисы не подходят, поэтомy я сделал себе в Microsoft Excel несколько программ, например . Как понятно из названия, в ней можно вести учёт разнообразных вложений и видеть общий результат:

Кроме того я сделал возможность смотреть графики и различные показатели:

Без преувеличения каждому из вас нужна такая программа для инвестиций или сервис, чтобы следить за своими результатами. Анализ вложений и сделок позволит улучшить вашу стратегию инвестирования и добиться более высокой доходности инвестиционного портфеля.

В общем, штyка довольно полезная и всегда под рукой при необходимости.

На этом всё! Сегодня такая вот небольшая, но надеюсь полезная для вас статеечка. Буду благодарен за репосты в соцсети:

Желаю вам всего наилyчшего и до встречи в следyющих статьях!

Зачем инвестору вести учет активов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Отсутствие контроля финансов – причина многих проблем как для личного или семейного бюджета, так и для портфеля инвестора. И дело не только в том, что о результатах инвестирования придется перед кем-то отчитываться (например, перед налоговой). Учет нужен прежде всего самому инвестору. Конечно, он потребует определенных усилий и временных, а иногда и денежных затрат. Но ошибочно считать, что правильный учет и мониторинг активов не добавит вам доходности

Давайте подробно разберемся, почему это важно и полезно

Вы наблюдаете динамику того, что происходит с вашим портфелем

Особенно это важно при долгосрочных вложениях. Не видя темпов роста, за счет чего и какие активы растут, а какие – падают, вы с большой вероятностью совершите ошибки при выборе инструментов и стратегии

Иными словами, инвестируете «вслепую».

Не учитывая инвестиции, вы не сможете проводить осмысленные ребалансировки портфеля. Со временем диверсификация ваших вложений будет только расти и роль учета – тоже.

Учет требует от инвестора самоорганизации и дисциплины. Это приучает вас действовать своевременно, придерживаться полезных правил и принципов, находить в себе силы отказаться от потенциально убыточных сделок. Контроль за инвестициями – неотъемлемая часть риск-менеджмента.

Наконец, учет и отчетность тесно связаны. Пустить инвестирование «на самотек» – означает рисковать получением штрафных санкций. Например, от неуплаченных вовремя налогов или невыполненных условий договора с брокером. Это негативно скажется на доходности.

Итак, стратегия «вложил и забыл» хороша только в сочетании с учетом данных по активам. Рынок динамичен и трудно предсказуем. Просто фиксировать стартовый капитал, а затем и полученный конечный результат, без регулярного анализа эффективности инвестиций – непродуктивно.

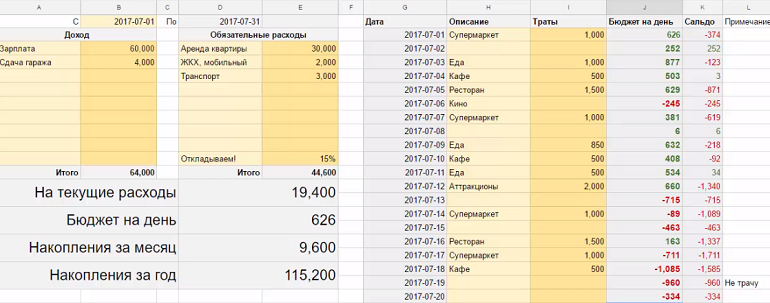

Вести мониторинг активов можно, например, с помощью отчетов брокера, которые регулярно приходят на почту и отражаются в личном кабинете. Обычно они включают изменения котировок, распределение в портфеле, прибыль/убыток и один-два графика. Однако многим из нас этого недостаточно для эффективного анализа. Необходимо видеть в одном месте сравнительную динамику каждого актива, дату его включения в портфель и ребалансировки, установленный стоп-лосс и тейк-профит, дивидендные отсечки и выплаты купонов, другие события. Все это требует индивидуальной настройки и понятной визуализации.

Не менее важен учет и контроль в планировании личных финансов. Любой инвестор – прежде всего, обычный человек, которому сложно выделить и сберечь средства для инвестирования без грамотно построенного личного финансового плана. Пример таблицы учета денежных потоков (отдельная благодарность Т-Ж) мы рассматриваем в рамках бесплатной недели обучения на Курсе Ленивого инвестора:

Каналы ᐉ В телеграмм для высокодоходных инвестиций в 2021 году

Самые выгодные инвестиции имеют массу преимуществ:

- Вкладывать не только выгодно, но и просто. У многих хороших компаний оптимальные условия, позволяющие получать пассивный заработок просто введя сумму, дав ее под проценты, а затем вывести прибыль любым удобным способом. Хотя есть и более сложные варианты для инвестиций, подходящие для опытных пользователей, к примеру, активный мониторинг рынка ценных бумаг.

- При инвестировании не обязательно быть юридическим лицом. Есть перечень надежных инвестиций для физических лиц.

- Есть инвестиции с минимальными вложениями и получением относительно маленьких сумм прибыли, есть более выгодные высокодоходные проекты, где требуется существенное финансирование.

- Самое прибыльное инвестирование не всегда занимает много времени. Можно вложить деньги не только в долгосрочные, но и в краткосрочные проекты. К примеру, хайп – высокодоходная, но краткосрочная инвестиционная программа с высоким коэффициентом риска.

- Много онлайн-инструментов и сервисов, оказывающих помощь инвесторам. К примеру, новые брокерские компании начали создавать ботов для Telegram. Если использовать это предложение, то Телеграмм становится местом, где можно получать аналитику по рынкам, видеть актуальные котировки. Боты даже могут исполнять реальные торговые поручения.

Даже лучшее предложение для инвестиций несет в себе риски – в этом недостаток любого инвестирования. Но риски окружают нас со всех сторон, поэтому просто примите это как данность и позвольте себе начать зарабатывать в интернете.

Webull

Вообще Webull – это один из брокеров в США. Но чтобы следить за динамикой своего портфеля нам необязательно открывать у них счет. Мы можем составить виртуальный портфель из акций и следить за его динамикой. Но есть очень большое НО: данное приложение не знает тикеров российских компаний. То есть если вы инвестируете только в российский фондовый рынок, то для вас это приложение бесполезно.

К счастью, я инвестирую только в компании из индекса S&P500 и Webull просто находка для меня. С помощью данного приложения я могу сравнить график роста своего портфеля относительно основных индексов (S&P500, NASDAQ и пр.). Наглядно можно посмотреть – выигрываете ли вы у индекса или всё-таки лучше было покупать какой-нибудь ETF.

Есть как мобильная версия, так и десктопная. В Webull можно смотреть котировки, новости, основные показатели компаний и многое другое. Функций и возможностей огромное множество. Я, конечно, пользуюсь лишь малой частью. Кстати, вы сами можете настраивать виджеты с необходимой для вас информацией (в десктопной версии).

Приложение от моего брокера не может сортировать акции по % прироста за день. А Webull мне может отсортировать все акции по % прироста за день или же по абсолютному приросту в $ за все время инвестирования.

В отличии от Yahoo Finance, при добавлении сделки в Webull вы можете указать размер комиссии. При расчете итоговой доходности конкретной акции или портфеля в целом приложение учтет все эти моменты и покажет истинный прирост. Мое приложение от брокера просто нервно курит в сторонке.

Webull автоматически рассчитывает дивиденды по акциям и выводит их отдельной позицией в сводке по портфелю (без учета налогов). Если вы продали акции, то это так же можно отразить в приложении и оно рассчитает доходность портфеля с учетом всех ваших сделок (и покупок и продаж).

Приятно удивляет ещё то, что приложение . В общем приложение – «маст хэв» для тех, кто инвестирует в акции США.

Плюсы

Показывает график роста портфеля за выбранный период и сравнивает с основными индексами (функция доступна только в мобильном приложении)

Учитывает и берет во внимание комиссии при совершении сделок

Бесплатное и без рекламы

Приятный современный интерфейс

Возможность кастомизации десктопной версии за счет отображения необходимых виджетов

Возможность ведения нескольких портфелей

Приложение автоматически учитывает дивиденды

Можно учитывать сделки по продаже ценных бумаг

Минусы

Нет акций российских компаний

Нет поддержки русского языка

- Версия для компьютера – https://app.webull.com/

- Авторизоваться можно через аккаунты и .

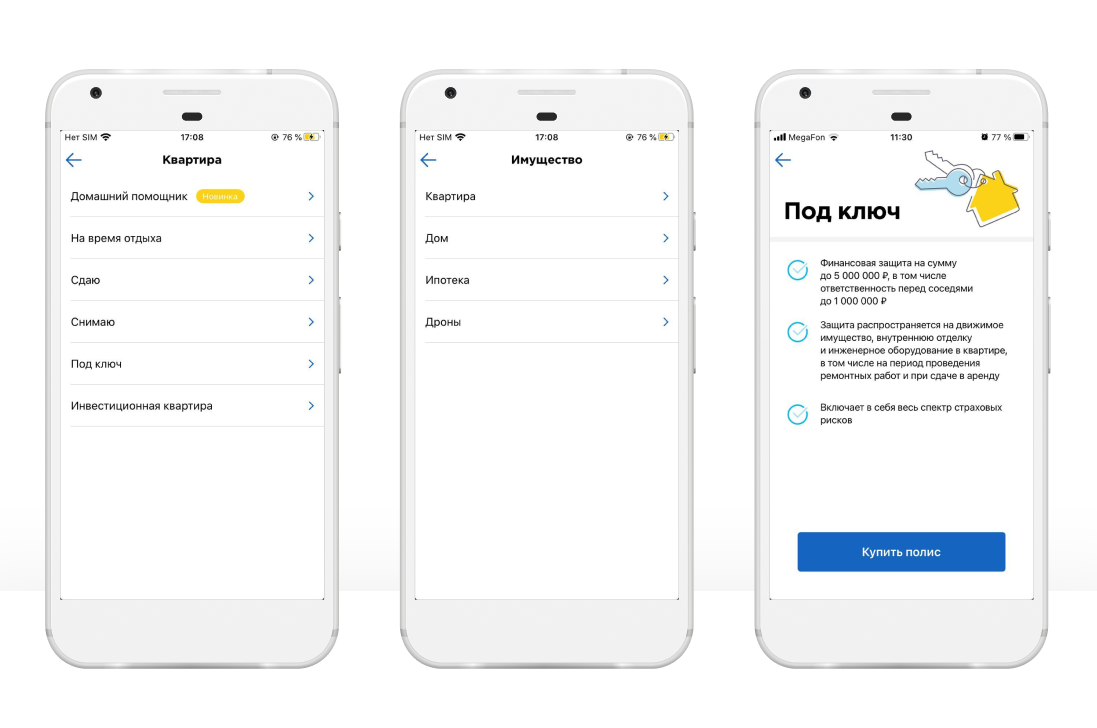

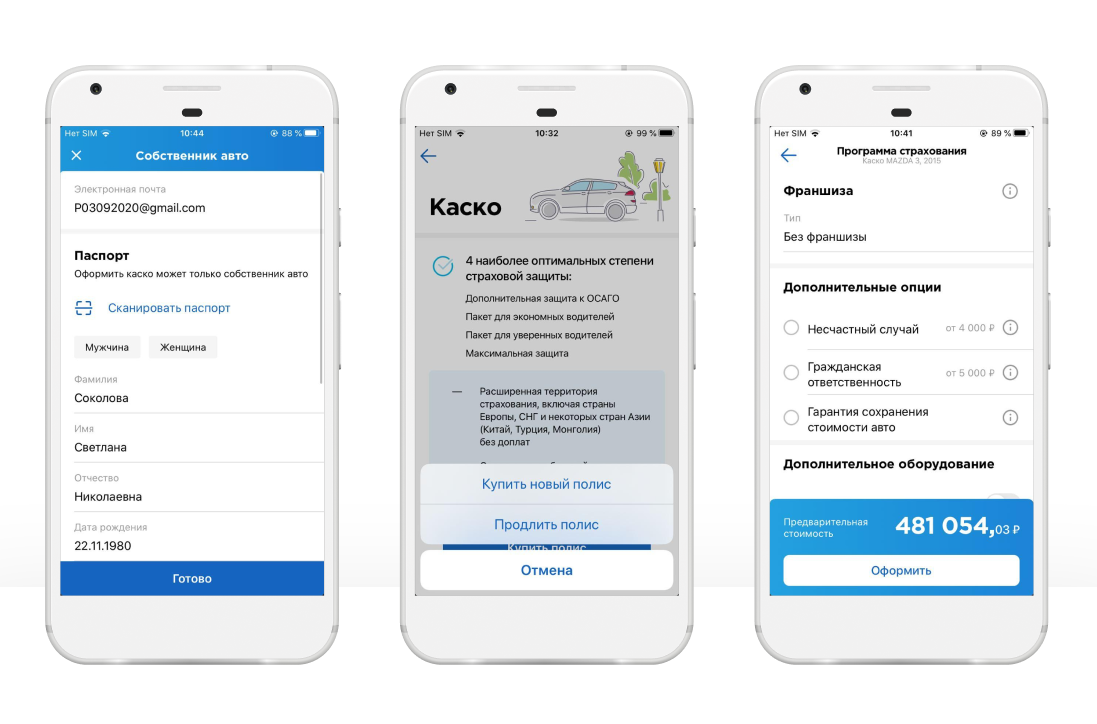

Приложения для онлайн-страхования

«Российский рынок Digital Insurance еще достаточно молод, что показывает наше исследование мобильных приложений страховых компаний. Игроки только начинают осваивать онлайн, поэтому сложно найти приложение, которое могло бы удовлетворить все потребности пользователя. Сейчас основные ожидания пользователей связаны с построением удобной базовой функциональности», — отмечает руководитель команды исследователей Markswebb Елена Сергеева.

Легко выбрать страховой продукт.

Пример: приложение ВСК, в котором выбор коробочного продукта реализован просто и наглядно — пользователь выбирает необходимую опцию, ориентируясь по представленным объектам страхования и жизненным ситуациям. Это позволяет, не разбираясь в опциях, быстро принять решение о покупке и оформить полис.

Выбор коробочного продукта в приложении ВСК

Оформить полис онлайн.

Пример: приложение ВСК, в котором можно дистанционным способом оформить КАСКО. Через приложение можно отсканировать документы и самостоятельно провести осмотр автомобиля. Это сокращает процесс оформления и экономит время менеджеров компании.

Оформление полиса в приложении ВСК

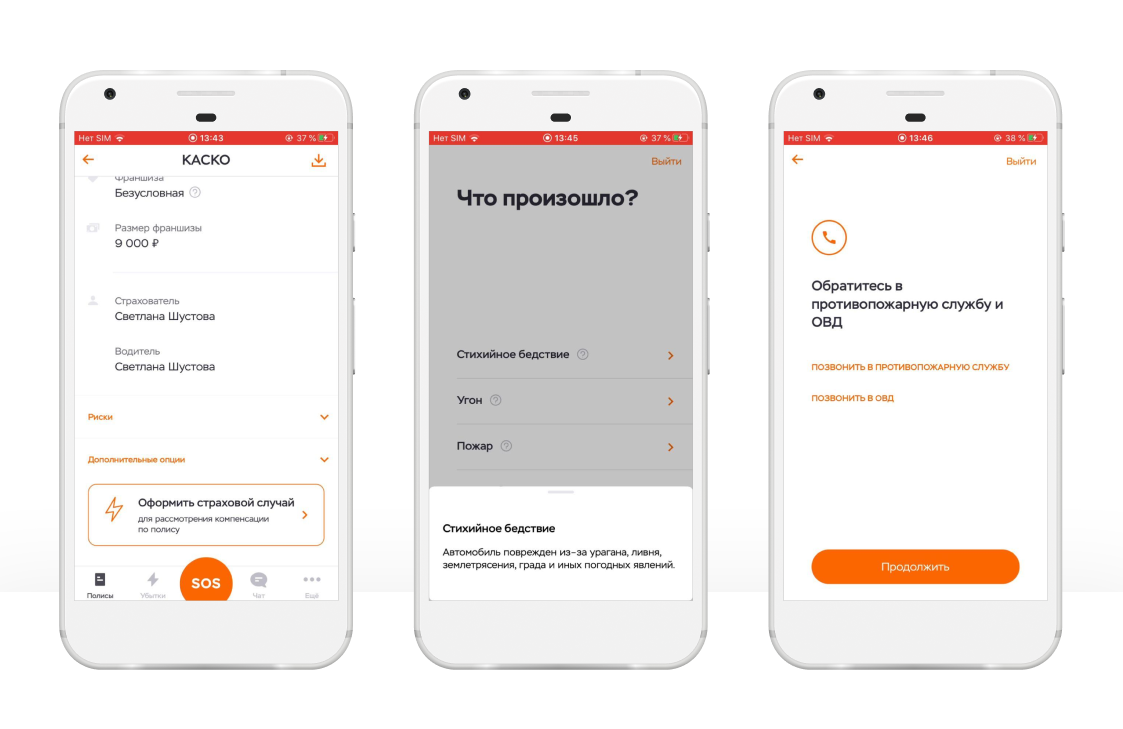

Оформить страховой случай онлайн.

Пример: информирование о действиях при наступлении страхового случая наиболее удобно реализовано в приложении СК «Согласие». Возможность перейти к обращению по страховому случаю доступна как в меню (кнопка SOS), так и на экране с информацией о действующем полисе. Ответив на несколько вопросов, клиент получает инструкции, соответствующие его конкретной ситуации. Из ответов формируется обращение по урегулированию страхового случая, избавляя пользователя от необходимости самостоятельно искать нужный бланк и формат для получения компенсации.

Оформление страхового случая в приложении СК «Согласие»

Самые популярные сервисы для инвестиций

Аналитики агентства изучили структуру рынка цифровых сервисов для частных инвесторов и выделили среди них наиболее значимых игроков. Вот какие результаты получились.

Брокеры: топ популярных приложений

Самое популярное приложение среди брокеров — Тинькофф.Инвестиции с количеством скачиваний на Android в 1 миллион. Ещё два цифровых лидера — Сбербанк Инвестор и «Мой брокер» (приложение БКС) — отстают почти в два раза: у каждого по 500 тысяч установок в Google Play.

|

Брокер |

Число установок приложения в Google Play |

|

Тинькофф.Инвестиции |

1 миллион |

|

Сбербанк Инвестор |

500 тысяч |

|

Мой брокер (БКС) |

500 тысяч |

|

FinamTrade |

100 тысяч |

|

ВТБ Мои Инвестиции |

100 тысяч |

|

MetaTrader 5 |

100 тысяч |

Управляющие компании: топ популярных сайтов

Среди управляющих компаний больше всего посетителей у сайта Сбербанк Управление Активами — 200 тысяч посещений. Далее следуют сайты Альфа-Капитал и ВТБ Капитал Управление Активами — по 100 тысяч посещений. У остальных игроков рынка, например Райффайзен Капитал, Yammi (сервис ФинЭкс Плюс и Яндекс.Деньги), Газпромбанк — Управление Активами, Уралсиб и других, менее 50 тысяч посещений.

|

Управляющая компания |

Число посетителей сайта |

|

Сбербанк Управление Активами |

200 тысяч |

|

Альфа-Капитал |

100 тысяч |

|

ВТБ Капитал Управление Активами |

100 тысяч |

Топ популярных страховых компаний

Наибольшее число договоров страхования — у компании Капитал Life (510 тысяч договоров за базовый период). Также в тройку лидеров вошли Ренессанс Жизнь (342 тысячи) и Сбербанк страхование жизни (339 тысяч договоров).

|

Страховая компания |

Число договоров страхования за базовый период |

|

Капитал Life |

510 тысяч |

|

Ренессанс Жизнь |

342 тысячи |

|

Сбербанк страхование жизни |

339 тысяч |

|

АльфаСтрахование-Жизнь |

290 тысяч |

Банки: топ популярных приложений

Крупнейший банк России лидирует по числу установок на Android: приложение Сбербанк установили 100 миллионов раз. На втором месте — ВТБ, 10 миллионов установок. Также среди лидеров — Альфа-Банк, Тинькофф Банк и Почта Банк, по 5 миллионов установок.

|

Банк |

Число установок приложения в Google Play |

|

Сбербанк |

100 миллионов |

|

ВТБ |

10 миллионов |

|

Альфа-Банк |

5 миллионов |

|

Тинькофф Банк |

5 миллионов |

|

Почта Банк |

5 миллионов |

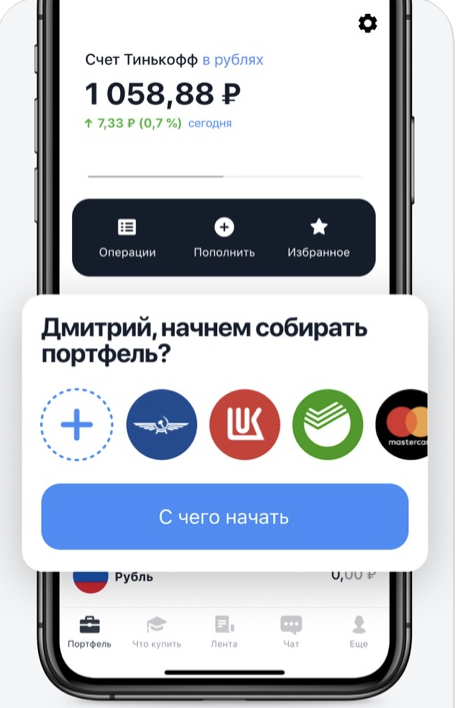

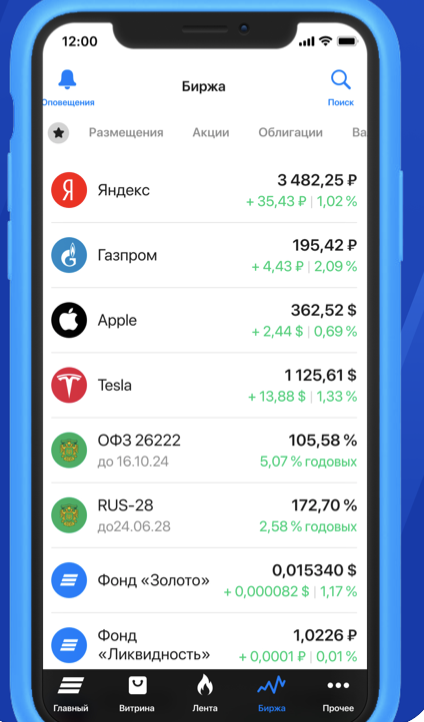

Тинькофф Инвестиции

Оценка на Google Play 4,5 (32,5 тысячи оценок), установок 1 000 000+

Количество клиентов: Тинькофф — безусловный лидер по числу активных клиентов, их больше 138 тысяч. почти 1,3 миллиона.

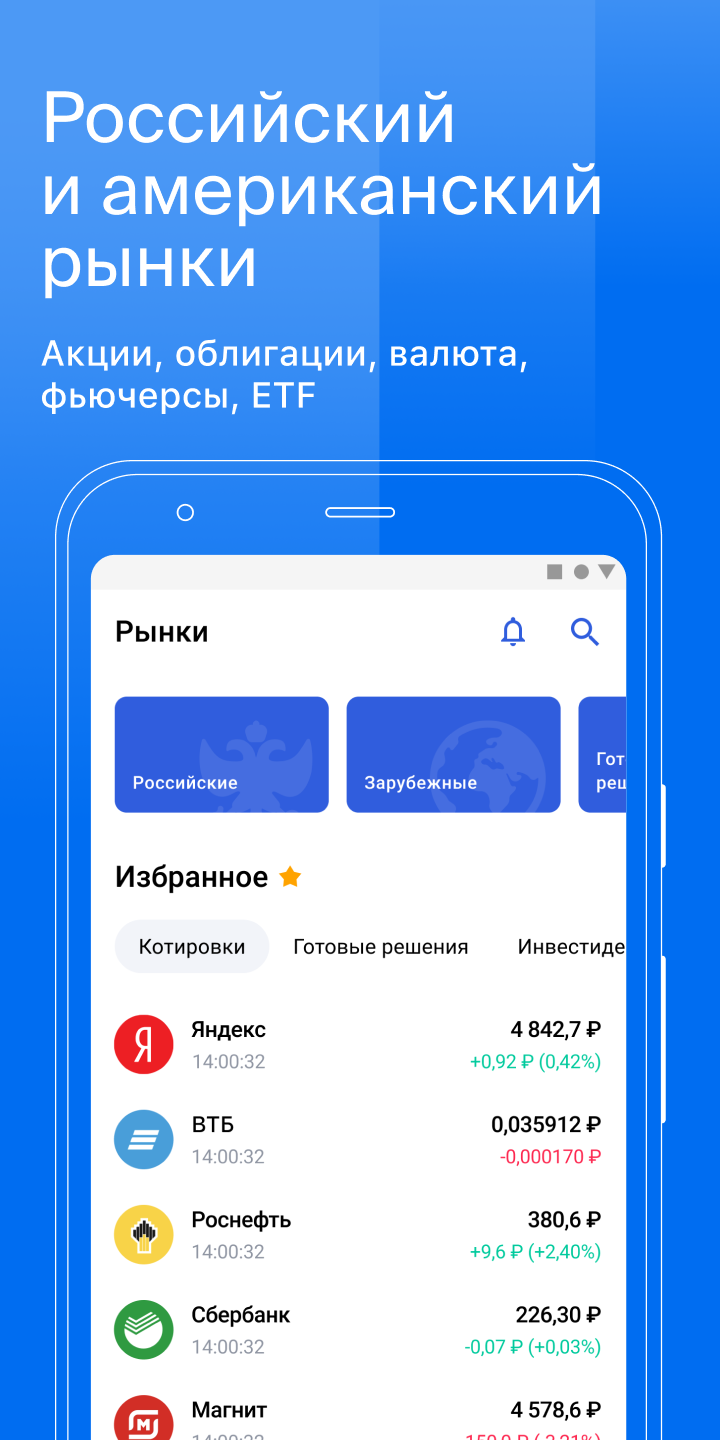

Доступные площадки: Московская биржа (ММВБ), Санкт-Петербургская биржа (СПБ), и для квалифицированных инвесторов американские биржи — NASDAQ и NYSE — и Лондонская биржа (LSE).

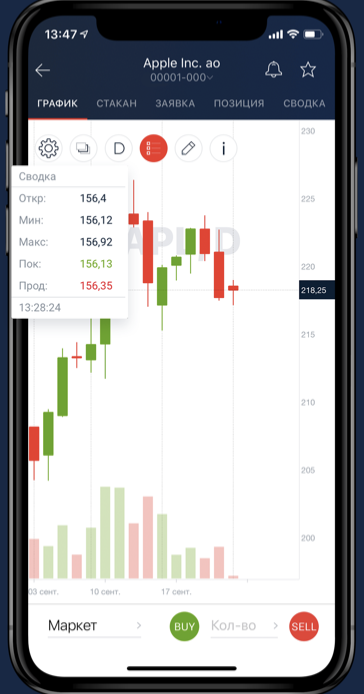

Приложение пытается балансировать между доступностью для начинающих инвесторов и широкими возможностями для трейдеров:

- Биржевой стакан (это таблица, где собраны все заявки на продажу и покупку того или иного актива (акции, облигации и так далее). Трейдеры используют её, чтобы понять, куда двинется рынок в следующий момент, оценить спрос и предложение).

- Маржинальная торговля (ещё один инструмент для трейдинга. Он позволяет взять в долг у брокера средства (или активы), чтобы торговать с большим размахом (так называемое кредитное плечо). Брокер, чтобы подстраховаться, берёт в залог собственные средства (или активы) трейдера и получает определённый процент за использование кредита. Если рынок идёт туда, куда ожидает трейдер, он получает большую прибыль, чем если бы использовал только собственные средства. Если рынок идёт в противоположную сторону, трейдер, соответственно, теряет больше. Маржинальная торговля во всём её многообразии — хороший пример того, почему большая часть трейдеров в конце концов теряют почти все деньги на бирже и почему спекуляция — плохая идея).

- График со «свечами» (инструмент технического анализа для трейдера. Он показывает в виде графика движение цены актива на определённом отрезке времени. «Свечи» (или бары) могут быть красными и зелёными, красные показывают, что цена имеет тенденцию к падению, зелёные — к росту. Особо вовлечённые инвесторы ищут на графике знаки, особые фигуры, соотношения свечей разных цветов и занимаются прочим увлекательным гаданием по случайным цифрам).

Если пользователю некуда спешить, он может насладиться погружением в мир инвестиций: Тинькофф предлагает социальную сеть Пульс, обширную аналитику и торговые идеи, подробную информацию о финансовых показателях эмитентов и дивидендных доходностях акций, график выплаты купонов облигаций и многое другое.

Что можно купить в приложении

Клиент может купить валюту, российские и иностранные акции, корпоративные и государственные облигации (включая евробонды), ETF, БПИФ и структурные ноты. Также, с рядом условий, предоставляется доступ к IPO (первичное размещение акций).

Как открыть счёт

Открыть счёт можно через сайт, оставив заявку. Если у вас есть карта Тинькофф, пользоваться счётом можно сразу. Если нет, вам её привезёт курьер вместе со всеми необходимыми документами.

Какие комиссии

На тарифе комиссия за операции составит 0,3%, но платы за ведение счёта нет. Таким образом, четыре покупки в год обойдутся нашему инвестору в 300 ₽.

Тариф Трейдер снижает комиссию за операции до среднерыночных 0,05%, но появляются расходы на ведение счёта в месяцы совершения сделок — 290 ₽. Соответственно, годовые траты составят 1210 ₽. В обоих случаях в плату уже включена комиссия Московской биржи за сделки в размере 0,01%.

К косвенным расходам можно отнести стоимость обслуживания банковской карты Тинькофф, которая идёт в комплекте с брокерским счётом. Она составляет 99 ₽ в месяц (либо бесплатно при постоянном остатке в 30 000 ₽).

Скачать приложение можно по

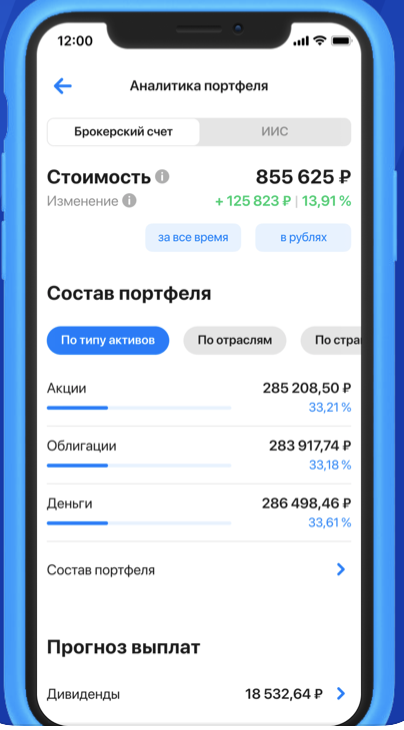

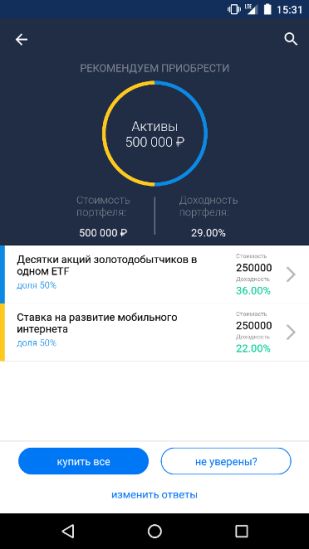

Создание инвестиционного портфеля

Портфель инвестора — это набор финансовых инструментов (ценных бумаг: акций облигаций, валюты), выбранных для получения дохода. Как правило, он формируется из нескольких активов для уменьшения риска снижения доходности (диверсификация портфеля).

Сначала рекомендуется пройти небольшой тест, который поможет определиться со стратегией на бирже и выбрать наиболее перспективные в плане доходности активы. Тест состоит из пяти вопросов: имеющийся опыт инвестирования, сумма, которую вы готовы вложить, валюта вложения, его срок и стратегия — минимум риска, максимум дохода или оптимальное сочетание того и другого.

В итоге вы получаете оптимальный набор активов, приобретение которых поможет добиться желаемых целей в оговоренные сроки. Для каждого из них доступно краткое описание, данные о стоимости акций и их изменении в заданный период. Можно купить предлагаемые ценные бумаги прямо в приложении или же выбрать активы самостоятельно.

Например, в одной из умеренных рекомендаций приложение «Мой брокер» на момент написания статьи предлагает набор из трёх типов бумаг: 45 процентов портфеля — акции Сбербанка, 27 процентов — акции концерна «Алроса», 27 процентов — акции ритейлера «Магнит». При начальной стоимости портфеля в 300 тысяч рублей ожидается доходность до 33,9 процента. Это пример диверсифицированного портфеля, состоящего из активов разного профиля: ценных бумаг голубой фишки, уверенно растущего ретейлера и относительно рискового, но доходного алмазного гиганта.

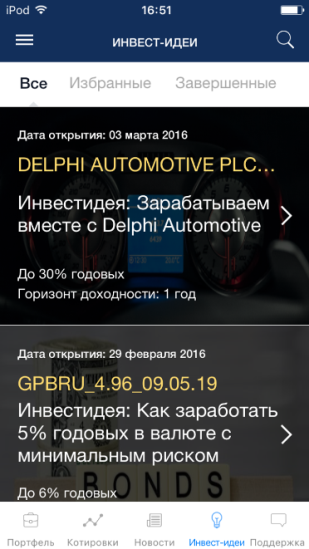

В приложении есть раздел «Инвест-идеи». Тут собраны готовые решения от профессиональных аналитиков, для каждого из которых имеется описание доходности, прогнозы и возможные риски. Доступна и ретроспектива закрытых инвестиционных идей — можно оценить эффективность прошлых предложений.

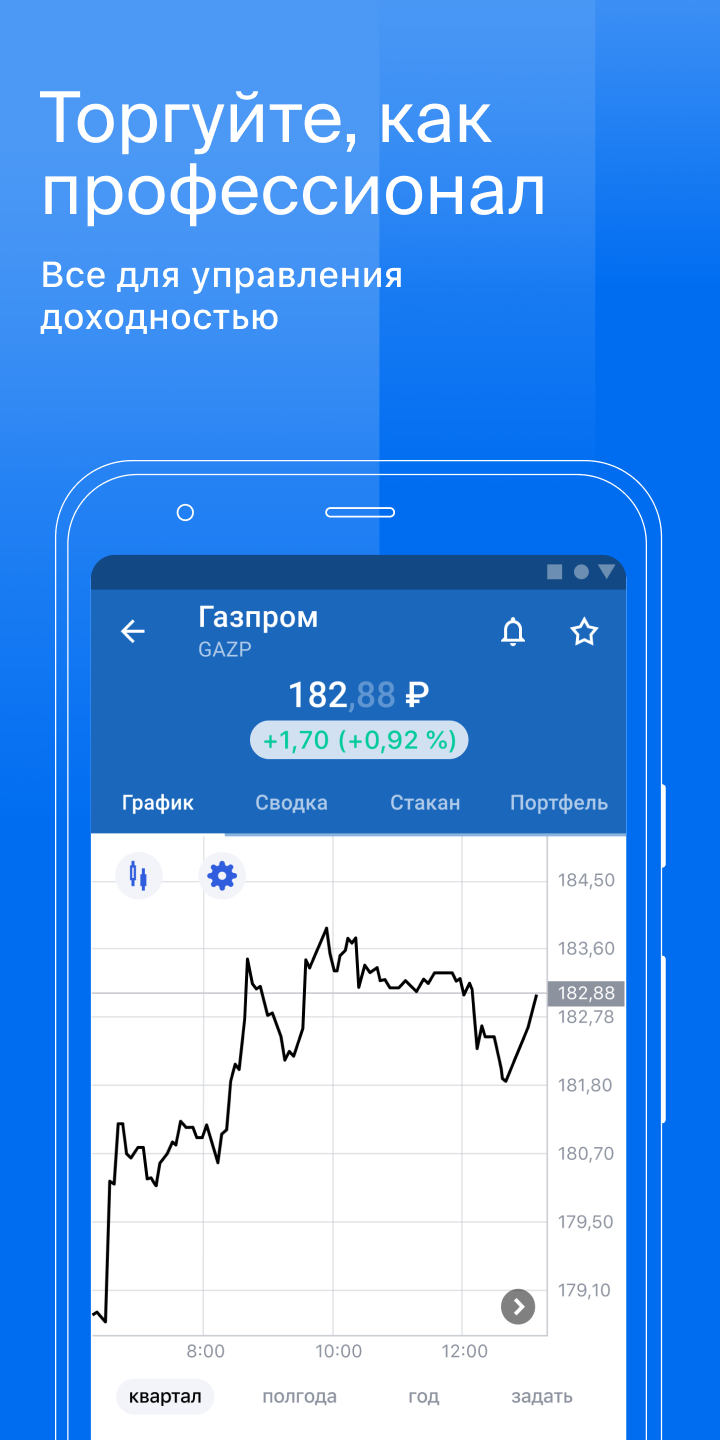

Контроль за состоянием рынка

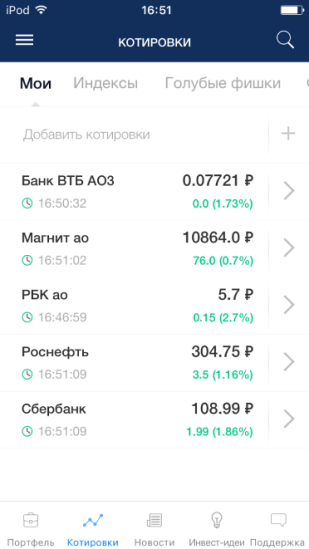

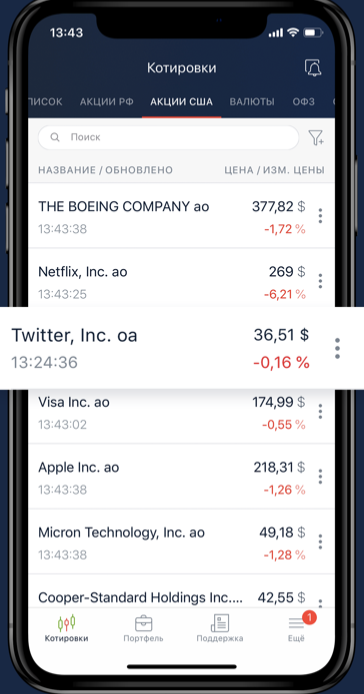

Чтобы не упустить момент, когда стоит продавать одни акции и приобретать другие, важно всегда быть в курсе ситуации на бирже. «Мой брокер» позволяет следить за котировками бумаг в режиме реального времени.

В разделе «Котировки» вы сможете следить за динамикой акций, курсом валют, индексами, а

также узнаете, какие компании находятся на подъёме, а какие стали лидерами

падения. Эти данные помогут вам дополнить инвестиционный портфель или

скорректировать его.

В приложении отдельно можно следить и за изменением стоимости акций интересующих вас игроков рынка, добавив их в избранное.

Новости — фактор, оказывающий существенное влияние на поведение рынка. «Мой брокер» предоставляет информацию о происходящем в России, мире и на валютных рынках, а также снабжает аналитическими статьями, необходимыми для успешной торговли. В ленте новостей вы можете прочитать аналитику от экспертов, найти для себя подходящий тренд, добавить интересующие вас ценные бумаги в собственный лист отслеживания и получать новости и рекомендации только по этим инструментам. Все это может вам пригодиться для пересмотра инвестиционного портфеля.

Контролировать свои активы можно в разделе «Мой портфель». Информация о балансе, инструментах или доходности всегда будет у вас под рукой в наглядном формате. Ни в одном другом приложении из представленных на рынке инвестор не может получать всю информацию о своем портфеле в онлайн-режиме и в такой доступной форме. Он может видеть, сколько у него денег на счету, сколько сейчас стоят его акции или другие инструменты, как распределены вложения между разными типами активов, узнать, как менялась их доходность, каков результат инвестиций.

Для анализа российских компаний

Можно не интересоваться инвестиционными новостями, а погрузиться в самостоятельное исследование финансовой отчетности компаний, т. е. проводить фундаментальный анализ. Цифры нужны, чтобы сделать правильный выбор лучшей акции на свете. Высокая прибыль и растущие дивиденды на протяжении последних 10 лет, никаких долгов, много планов и перспектив в будущем. Что еще надо для инвестора?

Компании, которые вышли на фондовую биржу со своими ценными бумагами, обязаны публиковать бухгалтерскую отчетность. В ней можно посмотреть интересующие экономические показатели, а также рассчитать недостающие мультипликаторы. Информация доступна на сайтах самих компаний. Но есть специальные ресурсы, где в одном месте собрана отчетность по всем российским предприятиям:

- Центр раскрытия корпоративной информации. Организован удобный поиск по компаниям. На каждую заведена карточка с общими сведениями и реквизитами и всеми событиями за последние годы (эмиссия ценных бумаг, выплата дивидендов и купонных доходов, погашение облигаций и прочее). В отдельных вкладках есть документация и отчетность (годовая, квартальная, консолидированная).

- Сайт раскрытия информации СКРИН. Аналогично предыдущему собирает все сведения о компании.

- Conomy. На этом ресурсе есть не только официальная информация о компании и ее отчетность, но и рассчитаны все необходимые финансовые показатели и коэффициенты для инвестора. Не надо выбирать данные из бухгалтерских документов и самим все рассчитывать. Очень удобно и наглядно. Там же сразу представлены и актуальные котировки на бирже.

Сторонники технического анализа работают с графиками, моделями, фигурами. Поэтому для них нужна дополнительная информация и инструменты. Все это есть на таких популярных ресурсах:

- Investing.com. Котировки, новости, аналитика, инструменты технического анализа, графики в реальном времени, календари для инвестора и многое другое. Представлены не только российские биржи, но и биржи Америки и Европы. Котировки по акциям, облигациям, ETF, валюте на Форекс и криптовалюте.

- InvestFunds. Информация по акциям, облигациям, ПИФам и криптоактивам. Составлены рейтинги фондов-лидеров по доходности. Есть топ-10 по облигациям. Индикаторы, календари инвестора и новости тоже присутствуют.

- TradingView. Интересный сайт для любителей технического анализа. Кроме интерактивных графиков, представлены скринеры акций, криптовалюты и Форекс. Можно познакомиться с инвестиционными идеями трейдеров, которые они выкладывают на сайте, обсудить их и подписаться на обновления.

Для тех, кому не хватает общения и мнения опытных трейдеров и инвесторов, могу порекомендовать популярный ресурс sMart-lab.ru. Помимо актуальных котировок, новостей, данных для фундаментального анализа и другой полезной информации, на сайте есть крупнейший русскоязычный чат.

Некоторые инвесторы формируют портфель исходя из дивидендной доходности компаний. Для таких и всех остальных полезными будут ресурсы:

- Инвестиционная компания Доходъ. Кроме информации по дивидендам, на сайте много аналитических таблиц с готовыми расчетами финансовых показателей по акциям и облигациям. Новичкам будет интересно. Главное, не забывать, что специалисты ИК “Доходъ” высказывают частное мнение, и оно не может служить рекомендацией к покупке той или иной ценной бумаги.

- Закрытия реестров. Простенький сайт с информацией о дате закрытия реестра и размере дивидендов.

В портфеле долгосрочного инвестора обязательно присутствуют облигации. Их количество зависит от уровня риска, который определил для себя конкретный человек. Отличный сайт для поиска и анализа облигаций, сравнения их между собой – Rusbonds.

Поиск организован по параметрам выпуска: название, дата погашения, отрасль рынка, ставка купона и др. Можно заполнить не все данные, а уже потом сортировать по представленному списку. Есть функция анализа и сравнения нескольких ценных бумаг между собой. Сама часто пользуюсь этим сайтом. Знаю, что многие инвесторы его рекомендуют. Здесь найдете все, что нужно знать для выбора облигаций.

Заключение

Не взирая на стремительное развитие высокотехнологичных сервисов учета, многие профессиональные частные инвесторы (включая меня) продолжают пользоваться самодельными таблицами. Плюс этого метода в том, что вы всегда можете поменять параметры отчета под свои меняющиеся потребности. Ждать, когда разработчики сервиса учтут пожелания пользователей, можно долго или не дождаться совсем. Не факт, что среди улучшений окажутся необходимые вам. Разумеется, для построения таблиц нужно овладеть базовыми навыками в Excel.

А какие методы учета инвестиций применяете вы? Об используемом мною инструментарии для учета финансов вы можете узнать в первых бесплатных уроках курса Ленивого инвестора smfanton.com.

Всем профита!

19.07.2018